Thuế suất thuế TNDN năm 2014

Năm 2014 có rất nhiều luật và chính sách thuế thay đổi nên các doanh nghiệp cần nắm rõ và thực…

Theo điều 23 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung Điều 53 Thông tư số 156/2013/TT-BTC quy định như sau:

“Điều 53. Quy định về việc Hoàn thuế thu nhập cá nhân

Việc hoàn thuế thu nhập cá nhân chỉ áp dụng đối với những cá nhân tại thời điểm đề nghị hoàn thuế đã có mã số thuế TNCN.

Trường hợp, đối với cá nhân đã uỷ quyền quyết toán thuế TNCN cho tổ chức, công ty, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế TNCN của cá nhân đó được thực hiện thông qua tổ chức, công ty, cá nhân trả thu nhập đó.

Ngoài ra, cá nhân sẽ trực tiếp quyết toán với cơ quan thuế nếu có số thuế TNCN nộp thừa thì được hoàn thuế, hoặc bù trừ với số thuế TNCN phải nộp của kỳ tiếp theo.”

Theo quy định trên, thì :

– Chỉ những cá nhân có mã số thuế TNCN mới được hoàn thuế thu nhập theo quy định.

– Nếu cá nhân uỷ quyền quyết toán thuế TNCN cho công ty hoặc tổ chức nơi mình làm việc, thì việc thực hiện hoàn thuế sẽ được tiến hành thông qua đơn vị mà cá nhân đó công tác.

– Những cá nhân không thuộc diện uỷ quyền quyết toán thuế TNCN, sẽ phải trực tiếp kê khai, hoặc quyết toán thuế với cơ quan thuế hoặc có thể lựa chọn phương án bù trừ số thuế nộp thừa vào kỳ sau, hoặc làm thủ tục hoàn thuế TNCN.

Điều 28 Thông tư 111/2013/TT-BTC quy định về hoàn thuế TNCN như sau:

“2. Đối với cá nhân đã uỷ quyền quyết toán thuế TNCN cho công ty, tổ chức nơi mình làm việc. Thì việc hoàn thuế TNCN của cá nhân đó sẽ được thực hiện thông qua tổ chức, đơn vị cá nhân đó công tác. Tổ chức, cá nhân trả thu nhập thực hiện bù trừ số thuế TNCN nộp thừa, nộp thiếu của các cá nhân. Sau khi tiến hành bù trừ, nếu còn số thuế TNCN nộp thừa thì được hoàn thuế nếu có đề nghị hoàn trả hoặc bù trừ vào kỳ sau.

3. Đối với cá nhân làm việc trực tiếp với cơ quan thuế có thể lựa chọn hoàn thuế hoặc bù trừ vào kỳ sau tại cùng cơ quan thuế.”

Theo quy định trên, việc hoàn thuế được thực hiện như sau:

– Với những cá nhân uỷ quyền quyết toán thuế TNCN cho đơn vị đang công tác, việc hoàn thuế sẽ được thực hiện thông qua đơn vị đó. Sau khi hạch toán, quyết toán thuế năm với cơ quan thuế, đơn vị công tác của cá nhân đó sẽ bù trừ số thuế phải nộp thừa, nộp thiếu của từng cá nhân. Sau khi bù chi trả cho các cá nhân nộp thừa, thu thêm của những cá nhân nộp thiếu, hoặc bù trừ số thuế nộp thừa của từng cá nhân vào kỳ quyết toán sau.

– Với những cá nhân không uỷ quyền quyết toán thuế cho đơn vị chi trả, sẽ phải trực tiếp làm thủ tục hoàn thuế với cơ quan thuế (hoặc uỷ quyền cho cá nhân, tổ chức đại lý thuế thực hiện) để đảm bảo quyền lợi của mình.

Cách nộp hồ sơ hoàn thuế TNCN

– Nộp trực tiếp tại bộ phận hỗ trợ NNT

– Gửi qua đường bưu điện

Điều 23 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung Điều 53 Thông tư số 156/2013/TT-BTC như sau:

“1. Hoàn thuế TN đối với tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay cho các cá nhân có uỷ quyền quyết toán thuế.

Trường hợp tổ chức, cá nhân trả thu nhập sau khi bù trừ số thuế TN nộp thừa, nộp thiếu của các cá nhân mà có số thuế TNCN nộp thừa, nếu đề nghị cơ quan thuế hoàn trả thì tổ chức, cá nhân trả thu nhập nộp hồ sơ hoàn thuế cho cơ quan thuế trực tiếp quản lý. Hồ sơ hoàn thuế TNCN sẽ bao gồm:

– Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước theo mẫu số 01/ĐNHT ban hành kèm theo Thông tư này, mẫu như ở dưới:

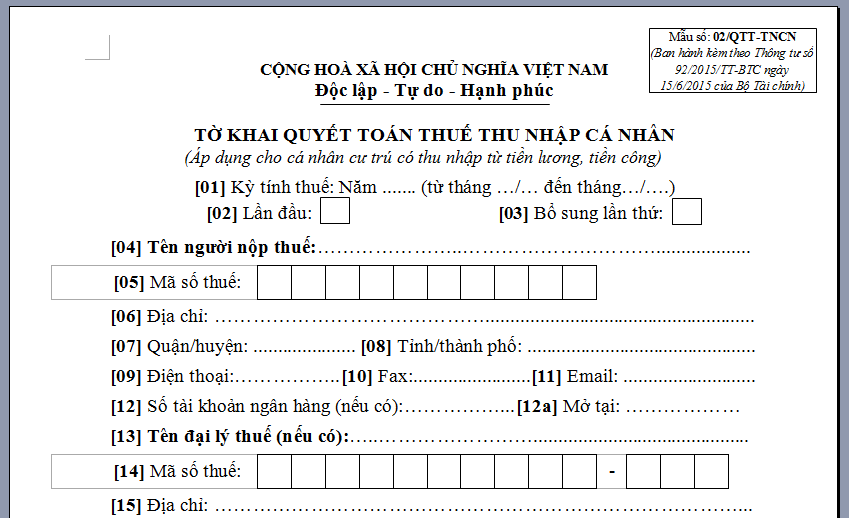

Mẫu tờ khai quyết toán thuế TNCN.

– Bản chụp chứng từ, biên lai nộp thuế thu nhập cá nhân và người đại diện hợp pháp của tổ chức, cá nhân trả thu nhập ký cam kết chịu trách nhiệm tại bản chụp đó.”

Theo quy định ở trên, nếu đơn vị chi trả, sau khi bù trừ số thuế nộp thừa, nộp thiếu của từng cá nhân, mà vẫn có nhu cầu hoàn thuế, thì thực hiện như sau:

– Nộp hồ sơ hoàn thuế thu nhập cho cơ quan thuế trực tiếp quản lý.

– Hồ sơ hoàn thuế TNCN bao gồm:

Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước theo mẫu số 01/ĐNHT ban hành kèm theo Thông tư 156/2013/TT – BTC. Bản chụp chứng từ, biên lai nộp thuế thu nhập cá nhân và người đại diện hợp pháp của tổ chức, cá nhân trả thu nhập ký cam kết chịu trách nhiệm tại bản chụp đó.

Điều 23 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung Điều 53 Thông tư số 156/2013/TT-BTC như sau:

“2. Đối với cá nhân có thu nhập từ tiền lương, tiền công trực tiếp quyết toán thuế TNCN với cơ quan thuế nếu có số thuế nộp thừa thì cá nhân không phải nộp hồ sơ hoàn thuế mà chỉ cần ghi số thuế đề nghị hoàn vào chỉ tiêu [47] – “Số thuế hoàn trả vào tài khoản NNT” hoặc chỉ tiêu [49] – “Tổng số thuế bù trừ cho các phát sinh của kỳ quyết toán sau” tại tờ khai quyết toán thuế theo mẫu số 02/QTT-TNCN khi quyết toán thuế.”

Theo quy định trên, với những cá nhân trực tiếp quyết toán với cơ quan thuế, khi có nhu cầu hoàn thuế TNCN, không phải nộp hồ sơ hoàn thuế TNCN như trường hợp ủy quyền cho đơn vị mình đang công tác, mà chỉ cần ghi số thuế đề nghị hoàn thuế TNCN vào chỉ tiêu 47, hoặc chỉ tiêu 49 tại tờ khai quyết toán thuế mẫu số 02/QTT-TNCN khi quyết toán thuế TNCN.

Không phải nộp hồ sơ hoàn thuế TNCN mà chỉ cần ghi số thuế đề nghị hoàn vào chỉ tiêu số [31] – “Số thuế TNCN sẽ được hoàn trả vào tài khoản NNT” hoặc chỉ tiêu số [33] – “Số thuế TNCN sẽ được bù trừ vào kỳ sau” tại tờ khai quyết toán thuế theo mẫu số 13/KK-TNCN khi quyết toán thuế TNCN.

Nghị định số 83/2013/NĐ-CP và Điểm a khoản 3 Điều 58 Thông tư số 156/2013/TT-BTC quy định trách nhiệm giải quyết hồ sơ hoàn thuế:

“3. Trách nhiệm giải quyết hồ sơ hoàn thuế TNCN

a) Đối với hồ sơ thuộc diện hoàn thuế TNCN trước, kiểm tra sau (trừ trường hợp hướng dẫn tại điểm c khoản này) thì chậm nhất là 06 (sáu) ngày làm việc kể từ ngày nhận được đủ hồ sơ hoàn thuế…”

Theo quy định trên,sau thời gian 6 ngày, cơ quan thuế sẽ có trách nhiệm giải quyết thủ tục hoàn thuế cho cá nhân