Thuế suất thuế TNDN năm 2014

Năm 2014 có rất nhiều luật và chính sách thuế thay đổi nên các doanh nghiệp cần nắm rõ và thực…

– Thuế TNCN là loại thuế trực thu đánh trên một số khoản TNCN mà cá nhân phải trích nộp vào ngân sách nhà nước theo quy định.

– Đối tượng nộp thuế TNCN theo quy định bao gồm:

+ Là công dân Việt Nam trong dộ tuổi lao động, ở trong nước hoặc đi công tác, lao động tại nước ngoài có thu nhập trực tiếp.

+ Cá nhân là người không mang quốc tịch Việt Nam nhưng định cư không thời hạn tại Việt Nam và có thu nhập.

+ Người nước ngoài làm việc, sinh sống, học tập và có thu nhập tại Việt Nam.

– Việc tính thuế TNCN theo biểu lũy tiến từng phần gồm: Hợp đồng lao động > 3 tháng (kể cả khi ký hợp đồng từ 3 tháng trở lên tại nhiều nơi, cá nhân ký hợp đồng lao động > 3 tháng nhưng nghỉ việc trước khi kết thúc hợp đồng lao động)

– Thời điểm tính thuế TNCN là thời điểm chi trả lương cho người lao động.

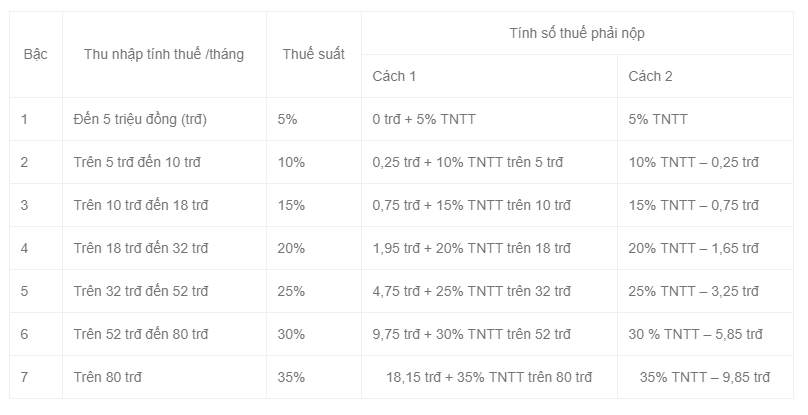

– Căn cứ để tính thuế TNCN đối với thu nhập từ tiền lương, tiền công, kinh doanh là: Thu nhập tính thuế, thuế suất và được tính theo biểu lũy tiến từng phần.

– Công thức tính thuế TNCN:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

*Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế

Tổng thu nhập là tổng các khoản thu nhập đến từ: Tiền lương, tiền công, tiền thù lao và các khoản TNCT khác có tính chất tiền lương, tiền công, bao gồm cả các khoản phụ cấp, trợ cấp…cách tính thuế TNCN theo quy định năm 2016.

Các khoản được miễn thuế TNCN bao gồm:

– Tiền phụ cấp trang phục:

+ Nếu nhận được bằng tiền được miễn tối đa 5 triệu/năm

+ Nếu nhận được bằng hiện vật được miễn toàn bộ

+ Nếu vừa nhận được tiền vừa nhận được hiện vật thì phần nhận được bằng hiện vật không bị tính thuế còn phần tiền vẫn bị khống chế 5 triệu/năm.

– Mức khoán chi phụ cấp điện thoại, công tác phí

** Căn cứ theo quy định của khoản 2 điều 2 Thông tư 111/2013/TT-BTC thì:

+ Phần khoán chi văn phòng phẩm, công tác phí, điện thoại, trang phục,… cao hơn mức quy định hiện hành của Nhà nước.

+ Nếu phụ cấp theo tiêu dùng thực tế: sẽ được miễn hết (tuy nhiên yêu cầu phải có hóa đơn tiền điện thoại mang tên công ty, địa chỉ, MST của công ty chi trả thu nhập)

– Tiền phụ cấp ăn trưa:

+ Tiền ăn giữa ca, ăn trưa không vượt quá: 680.000/ tháng (Nếu DN tự nấu ăn, mua suất ăn, cấp phiếu ăn cho nhân viên thì sẽ được miễn toàn bộ, tức là không tính vào thu nhập chịu thuế TNCN)

+ Công ty chi phụ cấp ăn ca là 450.000 đ/tháng thì chỉ được miễn 450.000/tháng

– Tiền phụ cấp thuê nhà: không vượt quá 15% tổng TNCT

* Căn cứ theo Khoản 2 Điều 11 Thông tư 92/2015/TT-BTC quy định:

– Khoản tiền thuê nhà, chi phí điện nước và các dịch vụ đối với nhà ở do đơn vị sử dụng lao động trả hộ sẽ tính vào thu nhập chịu thuế theo số thực tế trả hộ nhưng không vượt quá 15% tổng thu nhập chịu thuế TNCN phát sinh (chưa bao gồm tiền thuê nhà) tại đơn vị không phân biệt nơi trả thu nhập.

– Tiền làm thêm giờ vào ngày nghỉ, lễ, làm việc ban đêm được trả cao hơn so với ngày bình thường.

– Những khoản phúc lợi khác đều được tính vào thu nhập chịu thuế TNCN

Các khoản giảm trừ thuế TNCN bao gồm:

+ Đối với người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm.

+ Đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng nhưng phải đăng ký người phụ thuộc giảm trừ gia cảnh theo quy định hiện hành.

+ Các khoản bảo hiểm bắt buộc: Theo tỷ lệ năm 2015 như sau: BHXH (8%), BHYT(1,5%), BHTN (1%) và bảo hiểm nghề nghiệp trong một số lĩnh vực đặc biêt như khai khoáng, thợ điện…

+ Các khoản đóng góp từ thiện , nhân đạo, khuyến học.